Forward İşlemler (Vadeli İşlemler)

Vadeli işlemler, ileri bir tarihte söz konusu olacak herhangi bir malın vadesi, fiyatı ve miktarı bugünden belirlenerek sözleşmeye bağlandığı işlemler veya sözleşmeler olarak tanımlanmaktadır. Vadeli işlemler her türlü mal ve piyasa için söz konusu olabilecek işlemlerdir bununla beraber vadeli sözleşmeler genellikle faiz üzerine yapılır. Vadeli işlemlerde sözleşmenin yapıldığı anda ilke olarak herhangi bir ödeme yapılmaz. Öngörülen teslim ve ödeme süresi genellikle bir yıldan kısadır.

Vadeli işlem piyasaları ve standart veya gelecek işlem piyasaları gelecekte ortaya çıkabilecek risklerin ortadan kaldırılmasına hizmet ederler. Örneğin, vadeli döviz sözleşmelerinde fiyatlar önceden kararlaştırıldığı için yatırımcılar öngörülen kur riskine karşı önceden korunurlar (Ali Ceylan (2003). İşletmelerde Finansal Yönetim, Ekin Kitabevi, Bursa. Sf: 525).

Vadeli işlemler piyasalarının temel özellikleri şu şekilde sıralanabilir:

- Vadeli işlemler merkezi bir pazaryeri olmayan ve bankalarla müşterileri veya broker’lar arasında yapılan işlemlerdir. Taraflar, uydu haberleşme sistemi gibi en hızlı haberleşme kanalları ile sürekli bir iletişim içersindedirler. İlke olarak, ödemeler sınır ötesi fiziki mal veya döviz gönderilmesi ile yapılmaz. Bunun yerine işlemler, ilgili ülkelerdeki banka hesaplarına borç ve alacak kayıtlarının düşülmesi ile yapılır.

- Vadeli sözleşmeler, standart sözleşmeler değillerdir. Sözleşme tarafları birbirlerini çok iyi tanıyan ve birbirlerine güvenen kişilerdir. Çünkü vadeli sözleşmelerin yerine getirilmesi, tarafların iyi niyetine ve dürüstlüğüne bağlıdır. Bu nedenle, vadeli sözleşmeler üçüncü kişilere devredilmez. Bunun sonucu olarak, vadeli işlem sözleşmelerinin herhangi bir ikincil piyasası yoktur.

- Vadeli sözleşmeler, standart sözleşmeler olmadıklarından taraflar sözleşmeler ile ilgili unsurları, tüm ayrıntıları istedikleri gibi belirleyebilirler.

- Vadeli sözleşmelerde işlemin yapılması için aracıya gerek yoktur. Bu nedenle, aracı kuruluşlara komisyon ödemesi yapılmaz.

- Vadeli sözleşmelerde sözleşmenin gerçekleşme anına kadar tarafların birbirlerine ödeme yapmaları söz konusu değildir.

Vadeli işlemler peşin işlemlere göre daha fazla risk taşırlar. Vade uzadıkça risk artar. Vadeli işlemlerde fiyatı belirleyen birçok faktör bulunmaktadır.

Vadeli işlem sözleşmelerinin fiyatlaması temelde “Taşıma Maliyeti Modeli”ne dayanır. Bu model esas olarak finansal olmayan ürünler üzerine düzenlenerek vadeli sözleşmelerin değerinin tespitinde kullanılır.

Model, ürünün veya finansal varlığın nakit fiyatı ile vadeli fiyatı arasındaki ilişkinin düzeyini ölçmektedir. Modele göre, vadeli fiyat teslimat tarihinden önceki herhangi bir dönemde nakit fiyatın üzerinde olmak zorundadır. Bunun nedeni, sözleşmenin içerdiği fiziki miktarın sözleşme tarihinden sonra satın alınmış ve sözleşme bitiş tarihine kadar taşıma maliyetinin nakit fiyata eklenmesi ile bulunur. Buna göre model şu şekilde formüle edilebilir:

Vadeli fiyat = Nakit fiyat + Birim finansman maliyeti + Birim stoklama maliyeti

Taşıma maliyeti şu unsurlardan oluşur:

- Ürünü satın almak için kullanılan finansman ya da faiz maliyeti,

- Ürün saklama maliyeti,

- Ürün sigorta maliyeti,

- Navlun ücreti,

- Saklama döneminde meydana gelebilecek diğer maliyetler.

Bu veriler kullanılarak bir ürünün vadeli fiyatı şu şekilde formüle edilebilir:

Fct = St + St x Rt x (T-t)/ 265 + Gt

Formülte yer alan sembollerin anlamı şu şekilde açıklanabilir:

Fct : T tarihinde teslimatı yapılmak üzere t tarihindeki sözleşmenin vadeli fiyatını,

St : Sözleşmeye konu olan ürünün t tarihindeki nakit fiyatını,

Rt : T-t dönemi için, t tarihinde borçlanılan risksiz faiz oranını,

Gt : T-t döneminde saklaması yapılacak ürünün saklama maliyetini göstermektedir.

Taşıma maliyet Modelinde taşıma maliyeti şu şekilde hesaplanabilir:

Taşıma Maliyeti = Vadeli Fiyat – Nakit Fiyat

Gelişmiş vadeli işlem piyasalarında piyasada gerçekleşen vadeli fiyat ile teorik olarak hesaplanan vadeli fiyat arasında pek fark olmadığı gözlenmektedir. Bunun en önemli nedeni piyasaların etkin olması ve piyasaların arbitraj nedeni ile farka izin vermemesidir. Bu nedenle vadeli sözleşmelerin fiyatlamasında nakit ve vadeli piyasa arasındaki ilişki önemlidir.

Belirlilik ortamında finansal sözleşmelerin teorik fiyatı, Taşıma Maliyeti Modeli ile açıklanabilir. Taşıma Maliyeti Modeli, arbitraj aralığı mantığına dayanır. Buna göre arbitraj yapanlar, vadeli sözleşme fiyatlarını belirli bir fiyat aralığı içersinde tutarlar. Fiyat aralığı dışında oluşan fiyatlar arbitraj yapanlara risksiz kar elde etme şansı tanır .

Arbitraj işlemlerinde arbitraj yapanlar için nakit ve vadeli piyasaların aynı anda kullanılmasıyla iki yatırım seçeneği ortaya çıkar:

- Arbitraj yapan borç alarak nakit piyasadan varlık satın alır. Satın alınan varlık dönem sonuna kadar elde tutulur ve dönem sonunda nakit piyasada satılır. Elde edilen gelir ile borç ve faizi geri ödenir.

- Arbitraj yapan, cari işlem fiyatından T dönemli vadeli işlem sözleşmesi satar. T dönem sonra nakit piyasadan alınan varlık ile vadeli işlem sözleşmesi teslim yükümlülüğünü yerine getirir.

Bu durumda elde edilen kar, T dönem sonunda nakit piyasa fiyatı (St) ile sözleşmenin vadeli işlem fiyatı (Fct) arasında ki farktır.

Belirlilik durumunda St=Fct olacağından yapılan işlemlerden elde edilen kar da sıfır olur (Niyazi Berk (2002). Finansal Yönetim, Türkmen Kitabevi, İstanbul. Sf: 527).

Belirsizlik ortamında gelecekte nakit piyasa fiyatının ne olacağı kesin olarak bilinmediğinden cari vadeli işlem fiyatı büyük olasılıkla birbirinden farklı olacaktır. Söz konusu fark, tahmin edildiği zaman cari fiyatının ne olması gerektiği belirlenebilir.

Kambiyo alanındaki serbestleşmeler sonucu işletmeler riski güvenceye almak için para piyasalarında kendilerini forward işlemleri ile koruyabilirler. İthalatçı, ithalat bedeli olan dövizi bugünden satın alabilir. Aldığı dövizi faiz getiren bir döviz tevdiat hesabından (DTH) akreditif vadesine kadar tutar. Bu sürede faiz kazanır; fakat döviz almak için ödediği TL maliyetini de taşır. İthalatçı, Türk Lirası maliyeti ve döviz faiz kazancını önceden bildiğinden ithalatın gerçek maliyetini kolayca tahmin edebilir. İhracatçı ise vadesi gelen dövizleri bugünden satabilir. Böylece elde ettiği TL’yi vadeye kadar yatırarak gelir elde eder ve bu şekilde ihracat bedelinin önceden bilinmesi mümkün olur (Berk 2002: 342).

Vadeli İşlem Çeşitleri

Vadeli işlemler genellikle her türlü malla ilgili olarak yapılabilir. Bu nedenle yapıldıkları ürünlere göre çeşitlere ayrılabilirler. Buna rağmen finansal piyasalardaki vadeli işlemleri iki grupta incelemek mümkündür:

- Vadeli döviz işlemleri

- Vadeli faiz sözleşmeleri

Vadeli döviz işlemleri, dövizin ulusal para karşılığında gelecekte belirli bir tarihte teslim edilmek şartıyla alımı veya satışı için bugünden yapılan sözleşmelerdir. Bu piyasalara vadeli döviz piyasaları denir.

Vadeli döviz piyasaları genellikle kişilere ileri bir tarihte bugünden döviz kuru garantisi sağlar. Bu nedenle eğer bir ithalatçı forward döviz kurunu garantilemek isterse bu işle uğraşan bankalar veya broker’larla sözleşme yapabilir. Böyle bir sözleşme belli bir tutar dövizin belli bir tarihte belirlenmiş kurdan, belirlenmiş dövize çevrilmesini garanti eder. Vadeli sözleşmeler ihracatçı ve ithalatçılara gelecekteki tarihlerde yapacakları teslimat tahsilat ve ödemelerde fiyat değişmelerinden doğan risklerden korunma olanağı sağlar (Ceylan 2003: 527).

Vadeli piyasaların kurumları olan bankalar ve brokerlar, arz ve talebi dengelemeye çalışırlar. Bu piyasada faaliyet gösteren kuruluşların karları döviz alış ve satış fiyatları arasındaki olumlu farktan kaynaklanır. Örneğin bir aracı kuruluş bir Alman ithalatçıdan doları 1.48 Eurodan alıp 1.49 Euro kurundan satabilir. Böylece düşük kurdan alıp yüksek kurdan satmak aracı kişi veya kuruluşun karını oluşturur. Vadeli döviz sözleşmelerinin süresi genellikle 3,6, 9 ay olabilir.

Vadeli döviz sözleşmelerinde vade, uygulanacak döviz kuru, döviz tutarı, ödeme ve teslimatın yapılacağı yer, banka hesap numarası, tarafların kimliği gibi bilgiler yer alır.

Vadeli döviz işlemlerinde uygulanan kurlara vadeli teslim kuru denir. Bu kurlar cari kurlardan farklıdır. Vadeli döviz kurları genellikle cari kurlarla karşılaştırmalı olarak verilir. Eğer vadeli kur, cari kurdan yüksekse aradaki farka forward pirimi denir. Vadeli kur cari kurdan düşükse aradaki farka forward kur iskontosu denir.

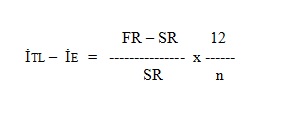

Vadeli döviz kurunun hesaplanması, iki ülke paralarının cari değeri ve iki ülkede uygulanan faiz oranları ile de ilgilidir. Bunun için aşağıdaki formülden faydalanabilir:

Burada;

İTL : Vadeli TL hesabına uygulanan faiz oranını,

İE : Vadeli Euro hesabına uygulanan faiz oranını,

SR : Cari veya spor kuru,

FR : Forward kuru,

N : Ay olarak vadeyi göstermektedir.

Örnek olarak, Bursa’da faaliyet gösteren bir ithalatçının, Almanya’dan 3 ay vadeli 100.000 Euro tutarında elektronik malzeme ithal ettiğini farz edelim. Mallar ithal edildiğinde Euro/TL spor kurunun 1.3 TL olduğunu varsayalım. Eğer kur değişmezse, ithalatçının borcu 130.000 TL olacaktır. Oysa, ithalatçı kuruluş üç ay içersinde kurun artacağını düşünmektedir. Kur yükseldiği takdirde ithalatın maliyeti artacak, bunun sonucu olarak ithalatçının karı azalacaktır. Bu riski önlemek amacı ile ithalatçı işletme bir banka ile 3 ay vadeli 100.000 Euro tutarında bir vadeli sözleşme imzalayabilir. Sözleşmenin yapıldığı gün 3 ay vadeli Euro’nun değeri 1.4 TL olduğu farz edilirse, bu durumda ithalatçı borcunu transfer ederken Türk Lirası olarak 140 bin lira ödeme yapacaktır. Böylelikle ithalatçının kur riski ortadan kalkmış olacaktır.

İki ülkede uygulanan faiz oranlarını da dikkate alarak ithalatçının kararını değerlendirelim. Eğer Euro’ya uygulanan faiz oranı %10, Türk Lirası’na uygulanan faiz oranı %60 ise 3 ay sonrası için forward kur veya parite kur, yukardaki formül ile hesaplanabilir.

Örnekte verilen rakamları yerine koyacak olursak:

0,6 – 0,1 = (FR- 1,6 / 1,3) x (12/3)

Formül çözüldüğünde forward kur (FR) 1,462.5 TL olarak bulunur.

Vadeli sözleşmelerin ikinci türü forward faiz sözleşmeleridir. Genellikle vadeli sözleşmeler döviz üzerine yapılırken, faiz riskinden korunmak amacı ile vadeli sözleşmeler de yapılabilir. Bu tür sözleşmeler vadeli faiz sözleşmeleri olarak adlandırılır.

Vadeli faiz sözleşmelerinde taraflar belirli tutardaki anaparayı ileri bir tarihte belirli bir süre için uygulanacak faiz oranı üzerinde anlaşırlar. Bu orana forward faiz oranı denir. Forward faiz anlaşmaları ile forward döviz anlaşmaları arasında önemli bir farklılık yoktur. Forward faiz sözleşmelerini yapanların amacı kendilerini ilerideki faiz değişmelerine karşı korumaktır. Burada kredi kullanan işletme kendisini gelecekteki faiz artışlarına karşı korumaya çalışırken, kredi veren taraf ise gelecekteki faiz düşüşlerine karşı korunmaya çalışmaktadır. Bu nedenle forward faiz sözleşmelerindeki taraflar belirli bir süre için gelecekteki bir tarihte varsayılan tutardaki anaparaya uygulanacak olan faiz oranı üzerinde anlaşırlar (Ceylan 2003: 528).

Faiz forward sözleşmelerinin üzerine işlem yapılmasındaki ana hedef tarafların gelecekteki faiz değişimlerine karşı korunmadır. Faiz forward sözleşmelerinde anapara, nominal bir değer olup, fiziksel anlamda değill fakat hesabi anlamda el değiştirme özelliğine sahiptir. Ayrıca, taraflar belirli bir süre için, belirli bir tarihte belirlenen vadede ve anapara üzerinde uygulanacak faiz oranı üzerinde anlaşarak, vadenin sonunda spot faiz oranları ile sözleşmede anlaşmaya varolan faiz oranları ile karşılaştırılarak, taraflardan biri diğerinin faizlerdeki zararına değişiklik nedeni ile uğradığı zararı telafi eder.

Faiz forward sözleşmeleri, gelecekte bir tarihte tahmini miktarlardaki mevduat ve kredilerin faizlerini aynı noktada tutan sözleşmelerdir. Faiz forward sözleşmesini satan taraf, faiz oranlarındaki değişimeden kaynaklanan zarara karşı korunmayı hedefler. Faiz forward sözleşmesini alan taraf ise faiz oranlarında meydana gelen artıştan kaynaklanan zarara karşı korunmayı hedeflemektedir. Faiz forward sözleşmesini satan taraf, faizlerde meydana gelecek artış halinde alıcıya ödeme yapması, faiz oranlarının değişmesi halinde ise alıcıdan tahsilat yapması gerekir (Tansu Tosun (2006). Türev Araçlar, Kaos Teorisi Ve Fraktal Yapıların Vadeli İşlem Zaman Serilerinde Uygulanması, Yayımlanmamış Yüksek Lisans Tezi, İstanbul. Sf: 5).

Futures (Gelecek) Piyasalar

Çeşitli malların gelecekte teslim koşuluyla alım satımı çok eski tarihlere uzanmaktadır. İlk uygulamaları tarımsal mallarla başlamıştır. Çiftçiler vadeli pazarlarda malların alımı ve satımı konusunda anlaşmalar yapmışlardır. Bu şekilde yapılan anlaşmalarda teslimata kadar taraflar arasında herhangi bir değişim yapılmamıştır. Eski çağlarda yapılan bu anlaşmalarda standartlaşma olmadığından sözleşmedeki her konu taraflar arasında pazarlıkla tespit edilmiştir.

Tarımsal ürünlerle ilgili vadeli sözleşmeleri standartlaştırmak için 1948 yılında Şikago Ticaret Odası (CBT) kurulmuştur. Bu odanın temel amacı, tarımsal ürünlerin vadeli alım satımları için bir yer sağlamaktır. Şikago Borsa’sında 1865 yılında vadeli sözleşmeler için teminat (marjin) sistemi uygulanmaya konulmuştur. Marjin sistemi ile hem alıcıdan hem satıcıdan sözleşmenin belirli bir yüzdesi kadar teminat alınarak sözleşmenin sonuçlandırılması sağlanmaktadır. Sabit kur esasına dayalı Bretton Woods sisteminin 1973 yılında çöküşü ile birlikte Şikago Ticaret Borsası’nda “Uluslar arası Pazar Pazarı” kurularak, bazı yabancı paralar cinsinden gelecek sözleşmeleri alınıp satılmaya başlanmıştır.

Gelecek piyasaları ile ilgili bir diğer gelişme, 1976 yılında “faiz gelecek sözleşmeleri”nin gerçekleştirilmesidir.

Öte yandan, 1982 yılında 1982 Kansas Ticaret Odası 1700 hisse senedine dayalı “Value Line” adını taşıyan ilk endeks gelecek sözleşmesini geliştirmiştir. Daha sonraki yıllarda S&P 100, S&P 500, Russell 3000, Nikkei, Dow gibi endeks üzerine yazılan sözleşmeler alınıp satılmaya başlanmıştır.

Gelecek piyasaları, belli miktarda mal, döviz, altın, menkul kıymetin önceden belirlenen bir fiyattan, gelecekteki belirli bir tarihte teslim edileceğine ilişkin alım ve satım sözleşmelerinin yapıldığı, bu sözleşmelerin el değiştirdiği, üyelik esasına göre çalışan borsalardır bu borsalarda işlem gören sözleşmelere gelecek sözleşmeleri denilmektedir. Gelecek sözleşmeleri organize borsalarda işlem görür. Söz konusu organize borsalar, gelecek piyasaları olarak isimlendirilir.

Gelecek borsaları önceden tahıl ürünleri ile ilgili kurulmuş, 1972 de döviz, 1975’te tahvil ve 1982’de hisse senetleriyle işlemler yapılmaya başlanmıştır. Gelecek piyasaları, mali risk yönetimi açısından oldukça önemlidir. Dünyadaki en önemli gelecek borsaları olarak Şikago, Kansas, Newyork, Londra borsaları sayılabilir (Ceylan 2003: 529).

Futures Sözleşmelerinin Özellikleri

Sabit ve öngörülebilir pariteler rejiminin yıkılmasından sonra olağanüstü gelişme gösteren en önemli türev piyasa ürünlerinden birisi olan futures sözleşmesi, sözleşmenin taraflarını, belirlenen ileri bir tarihte, üzerinde anlaşılan fiyattan, standartlaştırılmış miktar ve kalitedeki bir malı veya kıymeti alma veya satma yükümlülüğüne sokan sözleşmelerdir (Barış Yıldız (2006). Yeni Finansal Araçlardan Türev Ürünler Ve Vergilendirilmesi, Yayımlanmamış Yüksek Lisans Tezi, Trabzon. Sf: 59).

Gelecek sözleşmeleri belli başlı organize borsalarda işlem görürler. Belirlenen fiyatlar takas odası tarafından resmen yayınlanmaktadır. Gelecek anlaşma büyüklükleri, vadeleri, minimum fiyat değişimlerini içeren anlaşma tanımları, her borsa için değişmektedir. Gelecek sözleşmelerinde yatırılması gereken teminat tutarı günlük olarak değişmektedir. Bunun yanında bu piyasalarda maksimum fiyat değişiklikleri sınırı bulunmaktadır. Aynı şekilde gelecek fiyat sözleşmelerinin alım satımının mantıklı fiyat aralıkları içersinde yapılması için minimum fiyat değişikliği sınırlaması vardır. Örneğin, LIFFE’de (London International Financial Future Exchange) sözleşmenin fiyatında izin verilen en küçük fiyat değişikliği olan “tick” (tick) sterlin başına $ 0.0001’dir (Ceylan 2003: 531).

Gelecek piyasalarının başka bir özelliği, vadeli piyasaların aksine, pozisyon tutan birinin bu pozisyonu vade sonuna kadar bekletmek zorunda olmamasıdır. Kişi zaman içersinde aynı tarihli ve aynı sayıda gelecek sözleşmesi üzerinden karşı bir ticarete giderek pozisyonunu kapatabilir.

Gelecek piyasalarının çalışmasını takas merkezi garanti eder. Başka bir deyişle gelecek piyasalarında tarafların anlaşmayı yerine getirmemeleri riskini takas odaları üstlenmiştir. Gelecek sözleşmeleri mal, döviz, menkul kıymet, faiz, endeks, opsiyonlar üzerine yapılabilir. İşletmeler, kur riski, faiz riski, fiyat riski gibi risklerden korunmak için gelecek sözleşmesi alırlar ya da satarlar.

Gelecekte değerinde azalma şeklinde bir mali risk söz konusu olan, döviz, faiz, endeks, mali varlık, opsiyon gibi ürünler üzerine riskin doğduğu tarihte yazılan gelecek sözleşmeleri satılması karşılığında vade geldiğinde ürünün değerinde düşme olmuşsa, gelecek sözleşmeleri satın alınarak gelecek piyasalarında pozisyon kapatıldığı takdirde kar elde edilir. Böylece vadede, cari piyasada ürünün değer azalışından ortaya çıkan zarar azaltılır.

Eğer, değerinde artış şeklinde bir mali risk söz konusu olan ürünler üzerine riskin doğduğu tarihte yazılan gelecek anlaşmasının satın alınması karşılığında, vade geldiğinde ürünün değerinde artış gerçekleşmişse gelecek sözleşmesi satarak pozisyon kapatıldığı takdirde kar elde edilir. Böylece cari piyasada ürünün değer artışından ortaya çıkan zarar azaltılır (Ceylan 2003: 532).

Organize borsalarda gerçekleşen vadeli işlemlerde vade sonu takası takas merkezinde gerçekleştirilir. Böylece borsada işlem gören sözleşmelerde takas merkezi taraf olarak yer alır. Alıcı ve satıcılar anlaştıkları fiyat dışındaki konularda takas merkezi ile muhatap olurlar. Takas merkezleri üyelerin ödenmeme riskine karşı bir teminat yatırmalarını isterler. Future işlemlerinde her iki taraf teminat yatırır ve pozisyon kapatıldığında teminat geri alınabilir. Vadeli işlemlerde üç çeşit teminat söz konusudur:

- Alım satım emirlerinin verildiği sırada ödenen başlangıç teminatı (initial magrin). Bu teminatın kolay paraya çevrilebilen menkul kıymetler ve nakit olarak sunulması gerekir.

- Tarafların fiyat hareketlerinden etkilenmelerine göre teminatların günlük veya sürekli ayarlanması gerekir. Seans sonlarındaki güncelleştirme sonucu tarafların teminatlarının belirli bir düzeye kadar tolerans sağlanabilir. Bu düzeyden sonra zarar eden tarafın eski düzeye çıkarması için çağrı yapılır (magrin call). Bu da asgari teminat veya sürdürme teminatı (maintenance magrin) olarak adlandırılır.

- Vadeli işlemlerde zarar eden tarafın sürdürme teminatı seviyesine gerileyen başlangıç teminatının eski düzeye çıkarılması için istenen tutardır. Teminatı tamamlamaya çağrılan tarafın yükümlülüğünü yerine getirememesi halinde belirlenmiş kurallara göre ilgili kontrat tasfiye sürecine girer. Böylece ödenmeme riskine karşı önlem alınır (Berk 2002: 339).

Bir futures sözleşmesinde minimum marj sözleşmenin yapıldığı borsa tarafından belirlenir ve sözleşmenin yazılı değerinin küçük bir yüzdesidir. Bir futures pozisyonu açıldığı zaman her iki taraf da aracı finansal kuruluşta sözleşmede meydana gelecek herhangi bir kaybı karşılamak amacıyla nakit veya menkul kıymet olarak bir depo açmak zorundadır. Aracı kurumlar, borsada istenen minimum marjdan daha yüksek bir açılış marjını talep edebilirler. Genelde marj, futures pozisyonunun yazılı değerinin % 1.5 ile % 3’ü civarındadır. Her işlem günü sonunda tüm açık pozisyonlar kapanış fiyatlarına göre tekrar değerlenir. Müşterinin açık pozisyonu kazanç getirirse fonlar marj hesabına alacak geçer, kalan tutar başlangıç marjından aşağı düşmediği sürece hesaptan para çekilebilir. Bir kayıp söz konusu ise müşterinin marj hesabından çekilir. Başlangıç marjı açılış miktarının %75 altına düşerse müşteri ek ödeme yapmak zorundadır (Berk 2002: 344).

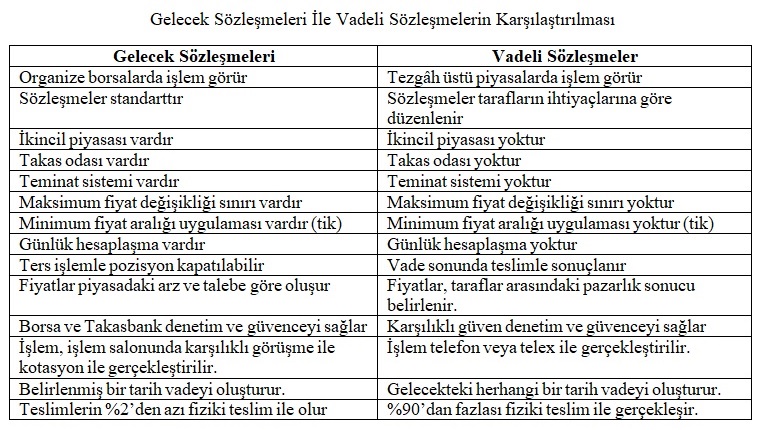

Gelecek sözleşmeleri ile vadeli veya forward sözleşmeleri birbirlerine benzemelerine karşın aralarında önemli bir farklılık vardır (Berk 2002: 345).

Korunma Stratejileri

Korunmanın esası risk aktarımıdır. Bu nedenle, gelecek piyasalarında faiz veya kur riskleri, piyasadaki başka bir kişiye veya kuruma aktarılır. Özellikle finansal gelecek sözleşmeleri ile yatırımcıya ilerideki bir tarihte gerçekleşecek olan bir işlem için faiz oranı veya döviz kuru sabitleştirilir. Bu nedenle, finansal gelecek sözleşmeleri, bankalar, işletmeler, portföy yöneticileri tarafından risk yönetim aracı olarak kullanılır. Örneğin, borçlular, almış oldukları kredilerin gelecekte vadeleri geldiğinde, olası yüksek borç maliyetlerine karşı finansal gelecek piyasalarını kullanabilirler. Kredi verenler ise gelecekte faiz oranlarının düşmesine karşı, halen yüksek getirili finansal gelecek sözleşmesi satın alarak kendilerini koruyabilirler. Portföy yöneticileri, gelecekte satın almayı planladıkları ürünlerin tahmini fiyat getirilerini sabit kılabilir ve sahip oldukları finansal varlıkların değerini koruyabilirler. Aynı şekilde, ihracatçı ve ithalatçılar, kur riskine karşı korunmak için, gelecek sözleşmelerini alır veya satabilirler (Ceylan 2003: 532).

Gelecek piyasalarında korunmaya çalışanların yanında risk alarak kar elde etmeye çalışan gruplar da vardır. Bu tür yatırımcılara spekülatörler denilmektedir. Spekülatörler, gelecek piyasalarında faaliyet gösterirken faiz ve kur hareketlerini mutlak ve göreli olarak diğer yatırımcılardan daha da iyi tahmin ettiklerine inanırlar. Spekülatörler, riskten korunmak isteyenlerin faiz ve kur risklerini üstlenen ve bunun bedelini bekleyen kişilerdir. Bu nedenle finansal gelecek ticaretinde, korunmak isteyenlerden spekülatörlere doğru net fon akımı vardır. Spekülatörler, çok değişken ve riskli finansal araçlarla uğraşmaktadırlar. Spekülatörlerin her işlemden kar sağlamaları mümkün değildir, onlar için önemli olan toplam pozisyonun karlı olmasıdır.

Gelecek piyasalarında korunmak isteyenler ve spekülatörlerin yanında arbitrajcılar da faaliyet gösterirler. Arbitrajcılar, yanlış fiyatlanmış varlıkların alım satımını yaparak kar elde etmeye çalışmaktadırlar. Ürüne ihtiyaç duymamaları nedeniyle arbitrajcılar spekülatörlere benzemektedirler. Aralarındaki fark ise risk almaksızın kar garantisi sağlamalarıdır.

Futures işlemlerinin yararlarını aşağıdaki gibi genel başlıklarla ele alabiliriz: “Ulusal Ekonomi Açısından” (Fiyat serbestliği sayesinde devletin yükü, ekonomideki ağırlığı azalacak ve mali yükü hafifleyecektir, Futures Borsası sayesinde işlem yapılan ürün fiyatı uluslararası piyasa şartları içinde gerçekçi bir şekilde oluşacaktır), “Kurulacağı Bölge Açısından” (Yerli ve yabancı sermayenin bölgeye akın etmesi sayesinde risk almak isteyenlerin bu serbest rekabete dayalı piyasaya ilgisi artacaktır), “Sanayiciler Açısından” (Fiyatlardaki dalgalanmalardan doğan riski borsada finans kesimi ile paylaşacaklardır, uzun vadeli planlarını belirlenen maliyetlerle yapabileceklerdir ve ani fiyat artışlarının yol açtığı zararlardan korunmuş olacaklardır, ihracat ve iç piyasa siparişlerini zamanında yerine getirebileceklerdir, depolama ve stoklama masrafları asgariye inecektir, mamul toplam maliyetlerini ve satış fiyatlarını daha rekabetçi bir düzeyde tutabilecek, pazarlık gücünü arttırabilecek ve ihracatını arttırarak ülkeye daha çok döviz getirme imkânı bulacaktır), “Üreticiler Açısından” (Piyasa şartlarında üreteceklerdir, ürünün satış aşamasında zorlukla karşılaşmayacaklardır, malını piyasa fiyatları ile pazarlama imkanı bulacak ve istikrarlı bir gelir sağlayacaktır, sonuç olarak dünya fiyatlarına yakın oluşacak fiyatlar sayesinde piyasa dünyaya açık olacak ve dünya standartları ile ürünün üretilmesi gerçekleşecektir), “İthalatçı ve İhracatçılar Açısından” (İhracatçı ve ithalatçıya dünya fiyatları üzerinden ticaret yapma imkanı verecektir, tüccar uzun vadeli bağlantılara girmek ve bu bağlantıları risk yüklenmeden yerine getirme imkanı bulacaktır), “Riski Üstlenmek İsteyen Finans Çevreleri ve Katılımcılar Açısından” (Borsanın bulunduğu bölgeye kaynak transferi yapabileceklerdir, vadeli sözleşmelerinin hızla, kolayca, ve güvenilir bir şekilde devri ve dolayısıyla hak ve yükümlülüklerinin güvenceye alınması piyasaya olan ilgiyi arttıracak, piyasaya canlılık getirecektir) (Ahmet Zafer Seyar (2006). Riskten Kaçınmada Kullanılan Türev Ürünler Ve Yeni Uygulamalar, Yayımlanmamış Yüksek Lisans Tezi, İstanbul. Sf: 72).

* Güray Küçükkocaoğlu‘nun ders notlarından, Anadolu Üniversitesinin “Sermaye Piyasaları ve Finansal Kurumlar” adlı kitabından ve Ekodialog.com’un “Future ve Forward İşlemleri Arasındaki Farklılıklar” başlıklı metninden istifade edilmiştir.