Depremzedeler için düzenlenen yardım kampanyasına yapılan yardımların tamamı doğrudan vergi tutarından değil, vergi matrahından düşülür.

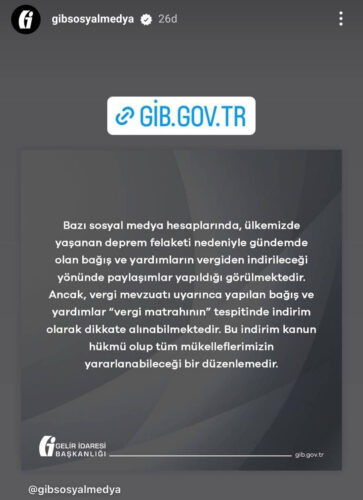

3 Şubat 2021 tarihinde yayımlanan 3483 sayılı Ülkemizde Meydana Gelebilecek Depremler Sonrasında Zarar Gören Afetzedeler İçin İnsani Yardım Kampanyası Başlatılması Hakkındaki Ekli Kararın Yürürlüğe Konulması Hakkında Karar (Karar Sayısı: 3483) gereğince, bu tarihten itibaren ülkemizde meydana gelebilecek depremler sonrası zarar gören afetzedeler için Afet ve Acil Durum Yönetimi (AFAD) Başkanlığı koordinasyonunda yardım kampanyaları yürütülmektedir.

Bu kapsamda, 6 Şubat 2023 günü meydana gelen depremlerin ardından AFAD Başkanlığı koordinasyonunda yardım kampanyası başlatıldı.

AFAD Deprem Bağış Kampanyası’na yapılan bağışların vergiden düşülmesine dair kamuoyunda yanlış bir algının oluştuğu, bağış tutarlarının tamamının vergiden doğrudan düşüleceğinin sanıldığı görüldü.

| Depremzedelere yardım kampanyasına yapılan bağışların vergi durumuna dair göz ardı edilen husus: bağışların vergi tutarından değil, vergi matrahından düşüldüğü hususu.

Bağışların vergiden düşülebileceği husus aslında kurum kazancından bağış tutarının düşülmesidir. Yapılan bağış tutarının tamamı doğrudan vergi tutarından düşülmez. Bağış miktarı vergi matrahından düşülür, geri kalan tutar vergilendirilir. Zarar beyan edilmesi durumunda hâliyle bağışların vergiden indirim imkânı bulunmamaktadır. Vergi mükelleflerinin gelirlerinden giderlerinin düşülmesiyle elde edilen kâr tutarı vergi matrahını oluşturur. Bağış ve yardımların toplamının cari yıla ait kazancın %5’ine kadar olan kısmı, kurumlar ve gelir vergisi beyannamesinde ayrıca gösterilmek şartıyla ve beyana tabi gelir veya kurum kazancı varsa indirilebilir. % 20’lik vergiye tabi bir şirket ya da şahıs, verdiği bağışın % 20’sini vergiden düşebilir. Örnek verecek olursak… 1.000.000 TL kâr elde eden bir kurum tarafından 100.000 TL bağış yapıldığını varsayalım. Cari yılda % 20 kurumlar vergisi üzerinden 200.000 TL vergi ödemesi beklenen kurum, 100.000 TL bağışın düşüldüğü 900.000 TL vergi matrahı üzerinden 180.000 TL vergi ödeyecek. Böylelikle 100.000 TL bağışla 20.000 TL’nin vergiden düşülmesiyle şirkete net maliyet 80.000 TL olur. |

Gelir ve Kurumlar Vergisi Kanunu hükümleri uyarınca gelir ve kurumlar vergisi mükelleflerince, AFAD ve Türkiye Kızılay Derneğine yapılan nakdi bağışların tamamı vergi matrahından indirilebilmektedir.

Gelir İdaresi Başkanlığı tarafından 9 Şubat 2023 günü yapılan “Deprem Nedeniyle Yapılan Bağış ve Yardımların Vergi Mevzuatı Karşısındaki Durumu” başlıklı açıklamada bu husus şöyle aktarılmış:

Nakdi Bağış ve Yardımlar

Depremlerden etkilenen afetzedeler için AFAD Başkanlığınca ilan edilen hesaplara yapılan nakdi bağış ve yardımların tamamı gelir ve kurumlar vergisi mükelleflerince indirim konusu yapılabilecektir. Aynı şekilde, Türk Kızılay’ınca ilan edilen hesaplara yapılan nakdi bağışların tamamı da indirime konu edilebilecektir. Bağışların indirilebilmesi için ödemeye ilişkin banka dekontları yeterli olacaktır.

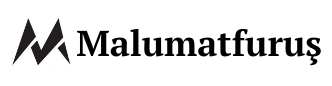

GİB, sosyal medya hesaplarında paylaştığı açıklamalarda bu noktaya şöyle dikkat çekmiş:

“Bağış ve yardımlar vergiden değil, matrahtan düşülmektedir.Gelir ve Kurumlar Vergisi Kanunları belli şartlarla bağış ve yardımların elde edilen gelirden, kurum açısından kazançtan indirilmesi imkânı vermektedir.Kazançtan indirim ile vergiden indirim tamamen birbirinden farklı kavramlardır.Bağış ve yardımlar gerekli şartları taşıyorsa ilgili yılın vergi matrahının tespitinde gelirden, kurumlar için kazançtan indirilir. Bu indirim sonucu kalan tutar vergiye tabi olur.Konuyu basit bir örnekle anlatmak gerekirse;100.000TL kazancı olan bir kurum 20.000TL AFAD’a bağış yaptığında kazancından 20.000TL’yi indirecektir. Kalan 80.000TL üzerinden %20 oranında hesaplanan 16.000TL kurumlar vergisi ödeyecektir. Özetle, vazgeçilen vergi tutarı 4.000TL’dir.”

Bazı sosyal medya hesaplarında ülkemizde yaşanan deprem felaketi nedeniyle gündemde olan bağış ve yardımların vergiden indirileceği yönünde paylaşımlar yapıldığı görülmektedir. Ancak, vergi mevzuatı uyarınca yapılan bağış ve yardımlar ‘vergi matrahının’ tespitinde indirim olarak dikkate alınabilmektedir. Bu indirim kanun hükmü olup tüm mükelleflerimizin yararlanabileceği bir düzenlemedir.

Kurumlar Vergisi Kanunu (KVK) md. 10/1 ve Gelir Vergisi Kanunu md. 89 uyarınca Cumhurbaşkanınca başlatılan yardım kampanyalarına makbuz karşılığı yapılan aynî veya nakdî bağışların tamamı ilgili yıl vergi matrahının tespitinde indirim olarak dikkate alınabilmektedir.

Kurumlar Vergisi Kanunu Madde 10/1-ç, f ve e bentleri şöyle:

Diğer indirimler

MADDE 10- (1) Kurumlar vergisi matrahının tespitinde; kurumlar vergisi beyannamesi üzerinde ayrıca gösterilmek şartıyla, kurum kazancından sırasıyla aşağıdaki indirimler yapılır:

ç) (c) bendinde sayılan kamu kurum ve kuruluşlarına bağışlanan okul, sağlık tesisi, 100 yatak (kalkınmada öncelikli yörelerde 50 yatak) kapasitesinden az olmamak kaydıyla öğrenci yurdu ile çocuk yuvası, yetiştirme yurdu, huzurevi ve bakım ve rehabilitasyon merkezi ile mülki idare amirlerinin izni ve denetimine tabi olarak yaptırılacak ibadethaneler ve Diyanet İşleri Başkanlığı denetiminde yaygın din eğitimi verilen tesislerin inşası dolayısıyla yapılan harcamalar veya bu tesislerin inşası için bu kuruluşlara yapılan her türlü bağış ve yardımlar ile mevcut tesislerin faaliyetlerini devam ettirebilmeleri için yapılan her türlü nakdî ve aynî bağış ve yardımların tamamı.

e) Bakanlar Kurulunca yardım kararı alınan doğal afetler dolayısıyla Başbakanlık aracılığı ile makbuz karşılığı yapılan aynî ve nakdî bağışların tamamı.

f) (Ek: 16/6/2009-5904/5 md.) İktisadi işletmeleri hariç, Türkiye Kızılay Derneğine ve Türkiye Yeşilay Cemiyetine makbuz karşılığı yapılan nakdi bağış veya yardımların tamamı.

Gelir Vergisi Kanunu 89. maddenin ilgili fıkra ve bentleri şöyle:

Diğer indirimler

Madde 89- (Değişik:16/7/2004-5228/28 md.)

Gelir vergisi matrahının tespitinde, gelir vergisi beyannamesinde bildirilecek gelirlerden aşağıdaki indirimler yapılabilir:

4. Genel ve özel bütçeli kamu idareleri, il özel idareleri, belediyeler, köyler ile kamu yararına çalışan dernekler ve Cumhurbaşkanınca vergi muafiyeti tanınan vakıflara yıllık toplamı beyan edilecek gelirin % 5’ini (kalkınmada öncelikli yöreler için % 10’unu) aşmamak üzere, makbuz karşılığında yapılan bağış ve yardımlar

5. Genel ve özel bütçeli kamu idarelerine, il özel idarelerine, belediyelere ve köylere bağışlanan okul, sağlık tesisi ve yüz yatak (kalkınmada öncelikli yörelerde elli yatak) kapasitesinden az olmamak üzere öğrenci yurdu ile çocuk yuvası, yetiştirme yurdu, huzurevi, bakım ve rehabilitasyon merkezi ile mülki idare amirlerinin izni ve denetimine tabi olarak yaptırılacak ibadethaneler ve Diyanet İşleri Başkanlığı denetiminde yaygın din eğitimi verilen tesislerin ve Gençlik ve Spor Bakanlığına ait gençlik merkezleri ile gençlik ve izcilik kamplarının inşası dolayısıyla yapılan harcamalar veya bu tesislerin inşası için bu kuruluşlara yapılan her türlü bağış ve yardımlar ile mevcut tesislerin faaliyetlerini devam ettirebilmeleri için yapılan her türlü nakdî ve aynî bağış ve yardımların tamamı

10. (Ek: 22/12/2005-5436/14 md.; Değişik: 10/9/2014-6552/92 md.) Cumhurbaşkanınca başlatılan yardım kampanyalarına makbuz karşılığı yapılan ayni ve nakdî bağışların tamamı.

11. (Ek: 16/6/2009-5904/3 md.) İktisadi işletmeleri hariç, Türkiye Kızılay Derneğine ve Türkiye Yeşilay Cemiyetine makbuz karşılığı yapılan nakdi bağış ve yardımların tamamı